Vorschusszinsen sind laufzeitabhängige Strafzinsen, die ein Kunde bei seiner Bank zu entrichten hat, wenn er über mehr Geld von seinem Sparkonto verfügen möchte, als ihm laut Sparvertrag zusteht. Alles klar? Wahrscheinlich noch nicht ganz, weil Sie sich wahrscheinlich ein paar Anschlussfragen zur Höhe und zur Berechnung der Vorschusszinsen stellen werden. Wir erklären Ihnen in diesem Beitrag alles rund um das Thema Vorschusszinsen und die entsprechenden vertraglichen Regelungen dazu.

Inhaltsverzeichnis

Was ist eine Spareinlage?

Eine Spareinlage ist ein Guthaben, welches Sie bei einer Bank haben und welches einen speziellen Zweck erfüllt. Dieser Zweck ist die Ansammlung von Vermögen. Damit ist gleichzeitig ausgeschlossen, dass die Spareinlage (z. B. ein Sparbuch) zum alltäglichen Zahlungsverkehr dient. Es ist also nicht vorgesehen, dass Sie kurzfristig und unbegrenzt über das Geld auf Ihrem Sparbuch verfügen können. Der Zweck der Vermögensansammlung wird dadurch erfüllt, dass Ihre Einlage von der Bank verzinst wird. Es gibt einen fest vereinbarten Zinssatz, der Ihnen jährlich auf Ihr Sparguthaben angerechnet wird. Dieser Zinssatz wird auch Guthabenzinssatz genannt.

Welche gesetzlichen Regelungen gibt es zum Sparbuch?

Mit Blick auf die Vorschusszinsen gibt es drei Punkte, die typischerweise in einem Sparvertrag geregelt sind und auch teilweise gesetzlich vorgegeben sind. Diese sind die gesetzliche Kündigungsfrist, der monatliche Freibetrag und der Vorschusszinsfaktor. Standardmäßig ist die Kündigungsfrist eines Sparbuchs auf 3 Monate ausgelegt und der monatliche Freibetrag liegt bei 2.000 Euro. Mit dem Kreditinstitut können Sie jedoch auch individuell andere Vereinbarungen treffen, wenn Sie einen Vertrag über eine Spareinlage abschließen. Der Vorschusszinsfaktor ist der Faktor, mit dem der Vorschusszinssatz später berechnet wird. Er ist kleiner als 1, weil der Vorschusszinssatz nicht größer als der Guthabenzinssatz sein darf.

Wann werden die Vorschusszinsen fällig?

Die Vorschusszinsen werden fällig, wenn Sie einen Geldbetrag von Ihrer Spareinlage verfügen, der oberhalb des Freibetrags liegt. Dann bewegen Sie sich nämlich außerhalb der eigentlichen Absicht der Spareinlage, sprich der Vermögensansammlung, und müssen Strafzinsen bezahlen. Maßgeblich zur Bewertung der Vorschusszinsen ist immer der Kalendermonat. Ein solcher Fall kann auch eintreten, wenn Sie innerhalb eines Monats mehrere Kleinbeträge verfügen, deren Summe den Freibetrag übersteigt. Sie können demnach im Umkehrschluss jeden Monat einen Betrag verfügen, der kleiner als der monatliche Freibetrag ist und müssen darauf keine Vorschusszinsen bezahlen. Im Folgenden geben wir Ihnen drei Beispiele für einen monatlichen Freibetrag von 2.000 Euro:

- Sie verfügen im März mehrere Kleinbeträge: Am 3. des Monats 700 Euro, am 17. verfügen Sie 1.000 Euro und am 24. nochmal 1.000 Euro. Das sind in der Summe 2.700 Euro, also 700 Euro mehr als der monatliche Freibetrag. Auf diesen Überschreitungsbeitrag von 700 Euro müssen Sie Vorschusszinsen bezahlen.

- Sie verfügen am 31. Juli 1.800 Euro und am 1. August 1.900 Euro. Die beiden Einzelbeträge sind auf zwei Monate verteilt und liegen jeweils unter dem monatlichen Freibetrag. Sie müssen keine Vorschusszinsen bezahlen.

- Sie verfügen einmalig 3.500 Euro, also müssen Sie in dem entsprechenden Monat auf den Überschreitungsbetrag von 1.500 Euro Vorschusszinsen zahlen.

Wie werden Vorschusszinsen berechnet?

Vorschusszinsen werden ganz einfach aus dem Vorschusszinssatz und dem Überschreitungsbetrag des Freibetrags errechnet, den Sie verfügen. Als Grundlage für den Zeitraum zur Berechnung der Vorschusszinsen wird in der Regel die volle Kündigungsfrist herangezogen. Da bei der sogenannten Zinstagemethode jeder Monat mit 30 Zinstagen angesetzt wird (30. und 31. eines Monats gelten als ein Zinstag), entspricht die Kündigungsfrist einer Zeitdauer von 90 Tagen. Es gibt jedoch auch Banken, die als Zeitraum nur die Tage ansetzen, die ab dem Zeitpunkt der Verfügung bis zum Monatsende verbleiben. Diese Berechnungsmethode ist günstiger für den Kunden und ist eigentlich die sinnvollere, weil ja im Folgemonat wieder ein neuer Freibetrag gilt. Welche Berechnungsmethode zum Einsatz kommt, hängt von der individuellen Gestaltung des Sparvertrags ab.

Welche Formeln gibt es zur Vorschusszinsen-Berechnung?

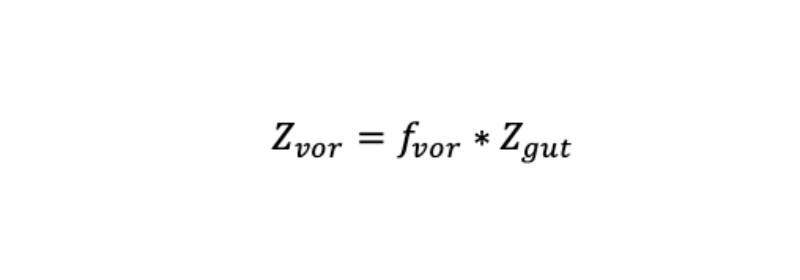

Zunächst wird der Vorschusszinssatz Zvor aus dem jährlichen Guthabenzinssatz Zgut und dem Vorschusszinsfaktor fvor berechnet.

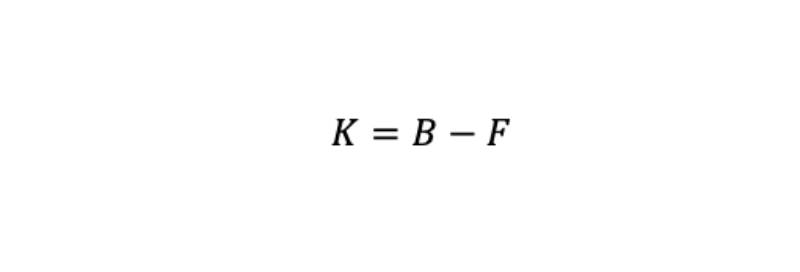

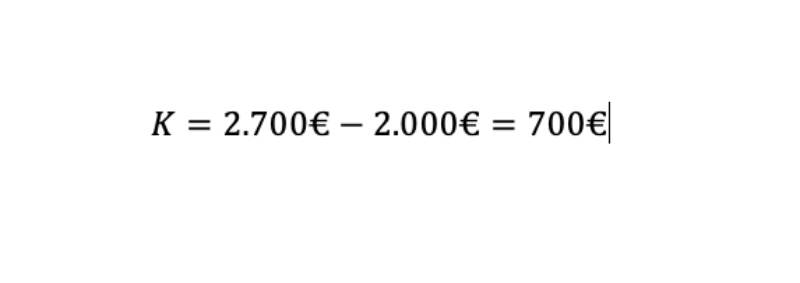

Der Überschreitungsbetrag beziehungsweise der vorschusszinsbelastete Betrag K ergibt sich als Differenz aus dem Verfügungsbetrag B und dem monatlichen Freibetrag F.

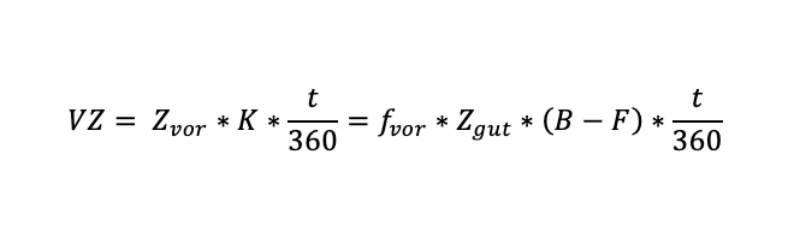

Die Vorschusszinsen VZ ergeben sich dann als Produkt aus Vorschusszinssatz Zvor, vorschusszinsbelastetem Betrag K und dem Berechnungszeitraum t in Tagen, der auf 360 Tage bezogen wird.

Beispiel einer Vorschusszinsen-Berechnung

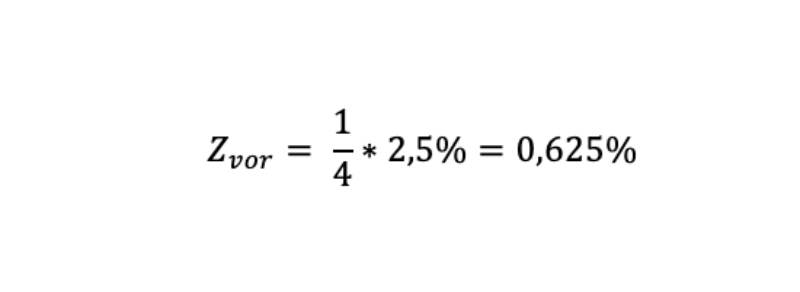

Greifen wir auf das erste der drei oben genannten Beispiele zurück. Der gesamte Verfügungsbetrag B sind 2.700 Euro, der monatliche Freibetrag F sind 2.000 Euro und der Verfügungszeitpunkt ist das Datum der letzten Teilverfügung, also der 24. des Monats. Weiterhin sollen ein Guthabenzinssatz Zgut von 2,5 % und ein Vorschusszinsfaktor fvor von ¼ gelten. Damit ergibt sich für den Vorschusszinssatz:

Für den vorschusszinsbelasteten Betrag ergibt sich:

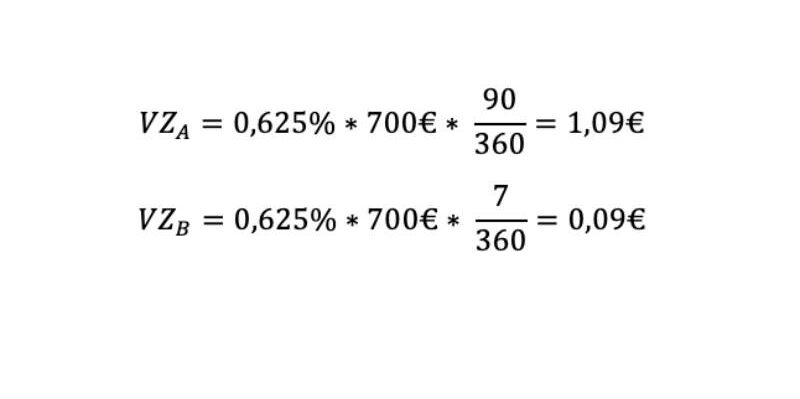

Beim Berechnungszeitraum sind nun zwei Fallunterscheidungen zu treffen. Im für das Kreditinstitut günstigeren Fall A wird ein Zeitraum tA von 90 Tagen zugrunde gelegt. Im für den Kunden günstigeren Fall B wird dagegen ein Zeitraum tB von 7 Tagen zugrunde gelegt, die ab dem 24. März noch bis zum Monatsende verbleiben. Somit ergeben sich zwei verschiedene Werte für die Vorschusszinsen:

Wie sieht es bei Kündigung des Sparvertrags aus?

In den bisher betrachteten Fällen wurde der Sparvertrag nicht gekündigt. Wenn Sie Ihr Sparguthaben in Verbindung mit einer Kündigung des Sparvertrags abheben möchten, dann können Sie über das Geld erst 90 Tage nach der Kündigung verfügen. Daher sollten Sie rechtzeitig kündigen. Wenn Sie das Geld vorher verfügen wollen, dann fallen wieder Strafzinsen in Form der Vorschusszinsen an.

Beispielrechnung bei nicht rechtzeitiger Kündigung

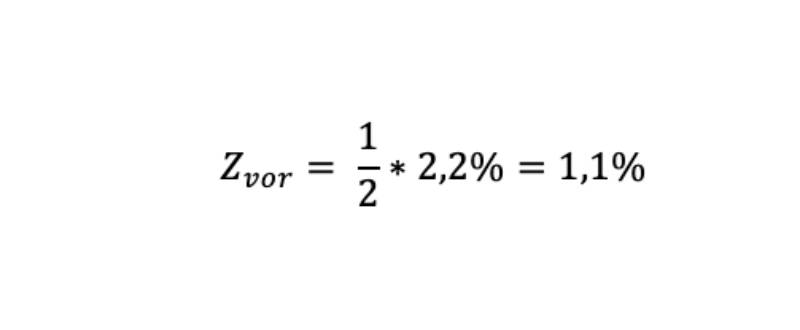

Ihr Verfügungsbetrag soll 9.500 Euro betragen. Sie kündigen am 7. Juli und wollen das Geld bereits am 18. August abheben, obwohl die Kündigung erst zum 7. Oktober gilt. Der Freibetrag liegt wieder bei 2.000 Euro, der jährliche Guthabenzinssatz Zgut liegt diesmal bei 2,2 % und der Vorschusszinsfaktor fvor bei ½. Damit ergibt sich für den Vorschusszinssatz:

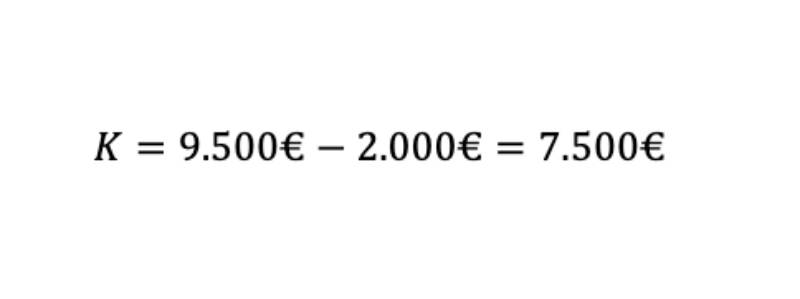

Für den vorschusszinsbelasteten Betrag ergibt sich:

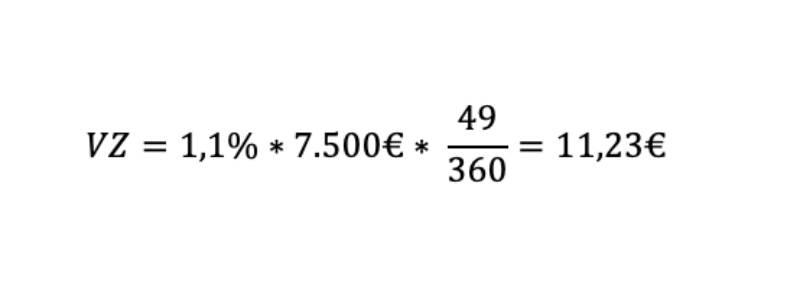

Zwischen dem Abhebungszeitpunkt 18. August und dem wirksamen Kündigungsdatum 7. Oktober liegen 49 Tage. Somit ergeben sich die Vorschusszinsen zu:

Vorschusszinsen: Das Wichtigste in Kürze

- Vorschusszinsen sind Strafzinsen, die anfallen, wenn Sie auf einen höheren Betrag Ihres Sparguthabens zugreifen möchten als Ihnen vertraglich zusteht.

- Laut Gesetz ist die Kündigungsfrist einer Spareinlage 3 Monate.

- Der übliche monatliche Freibetrag, auf den keine Vorschusszinsen anfallen, ist 2.000 Euro.

- Der Vorschusszinssatz muss laut Gesetz kleiner als der Guthabenzinssatz sein. Typisch sind Vorschusszinsfaktoren zwischen ¼ und ½.

- Der Berechnungszeitraum für die Vorschusszinsen variiert nach Sparvertrag und hängt zudem davon ab, ob eine Kündigung vorliegt oder nicht.